От выбранного города зависят предложения банка.

Налог на имущество организаций в 2025 году

Налог на имущество организаций относится только к недвижимости, которая находится в собственности у компании. В статье рассказали, за какие объекты надо платить и по какой ставке, кому положены льготы и какие изменения произошли в 2025 году.

Содержание:

Что входит в налог на имущество юридических лиц и кто его платит

Ставка налога на имущество организаций в 2025 году

Как считать налог на имущество организаций: примеры

Когда платить налог и подавать декларацию в 2025 году

Льготы по налогу на имущество организаций в 2025 году

Что входит в налог на имущество юридических лиц и кто его платит

Налог платят все коммерческие и некоммерческие организации за недвижимость, которая есть у них на балансе:

- Здания — жилые дома, административные, торговые и производственные строения.

- Сооружения — инженерные сети, мосты, трубопроводы, ЛЭП.

- Единые недвижимые комплексы (ЕНК) — совокупность зданий, сооружений и других объектов, которые объединены единым назначением. Например, торговый комплекс.

Что не облагается налогом:

- Не завершённые строительством объекты, то есть недострои.

- Земельные участки и водоёмы.

- Объекты культурного наследия федерального или регионального значения.

- Другие объекты, которые перечислены в ст. 374 НК РФ.

Собрали все объекты в таблицу:

Исключения из налоговой базы

- 01 «Основные средства»

- 03 «Доходные вложения в материальные ценности»

Земельные участки и водоёмы

Ледоколы

Памятники истории и культуры

Суда, зарегистрированные в Российском международном реестре судов

Ставка налога на имущество организаций в 2025 году

На ставку влияет налоговая база. В случае с имуществом — это стоимость, кадастровая или среднегодовая.

Кадастровая стоимость

Здание входит в перечень объектов, стоимость которых определяют власти региона. Оценку проводят обычно раз в несколько лет.

Как найти информацию:

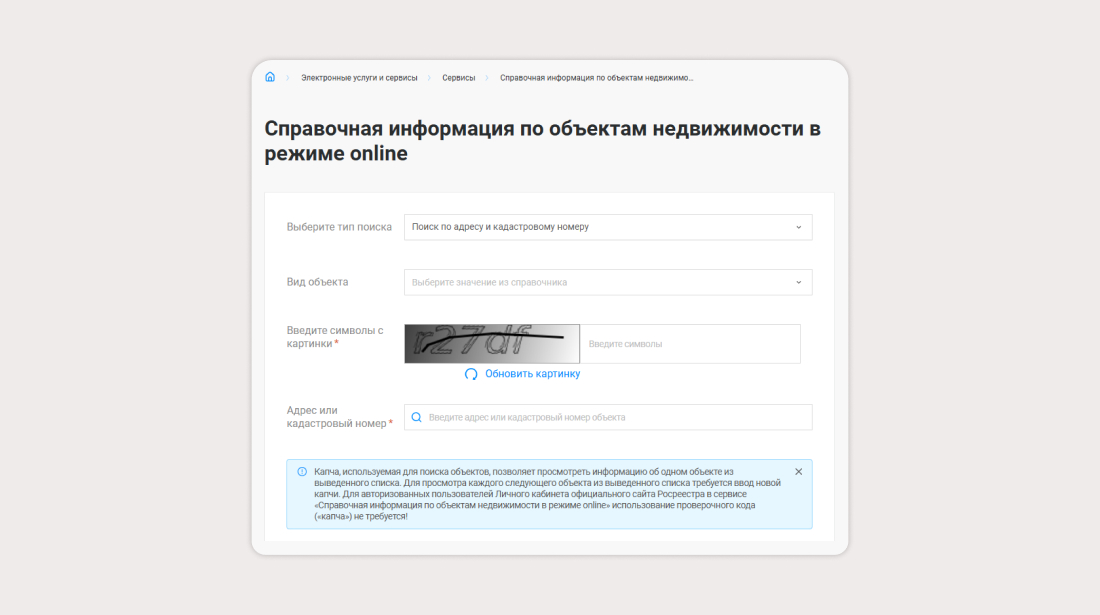

- На сайте Росреестра: «Электронные услуги и сервисы» → «Сервисы» → «Справочная информация по объектам недвижимости».

Чтобы узнать кадастровую стоимость объекта, на сайте Росреестра надо ввести его кадастровый номер или точный адрес

- На сайте субъекта РФ. Например, перечень объектов Санкт-Петербурга можно найти на официальном сайте администрации города.

- На публичной кадастровой карте Росреестра.

- Заказать платную выписку из ЕГРН: «Электронные услуги и сервисы» → «Представление сведений ЕГРН» → «Выписка из ЕГРН о кадастровой стоимости объекта».

Среднегодовая стоимость

По ней считают налог на недвижимое имущество, которое не входит в кадастровый перечень. Если кадастровую стоимость определяют региональные власти, то среднегодовую организации рассчитывают самостоятельно.

Налоговые ставки на имущество устанавливает государство. Максимальные ставки для 2025 года:

- Среднегодовая стоимость — 2,2%.

- Кадастровая стоимость — 2%.

В 2025 году появилось нововведение для объектов с кадастровой стоимостью более 300 млн рублей. Для них максимальная ставка увеличивается до 2,5%.

Регионы могут устанавливать свои цифры, но они не должны превышать максимальное значение. Всю актуальную информацию публикуют на сайте ФНС.

| Объект налогообложения | Налоговая ставка | Условия |

| Имущество организаций | 2,2% | Если иное не указано ниже |

| Объекты недвижимости, для которых налоговая база определяется как кадастровая стоимость | 2% | − |

| Административно-деловые центры, торговые центры (комплексы), общая площадь которых составляет свыше 5000 квадратных метров, и помещения в них | 2,5% | Кадастровая стоимость > 300 млн рублей |

| Жилые помещения, гаражи, машино-места, объекты незавершённого строительства | 1% | − |

| Жилые помещения, гаражи, машино-места у некоммерческих организаций | 0,3% | Кадастровая стоимость ≤ 300 млн рублей |

| Железнодорожные пути общего пользования и их технологические сооружения | 1,6% | − |

Ставки, которые установлены в Свердловской области. Основание: Закон об установлении на территории Свердловской области налога на имущество организаций

Как считать налог на имущество организаций: примеры

Рассмотрим два примера с разной налоговой базой.

Кадастровая стоимость. Отдельно кадастровую стоимость считать не нужно, только найти её в перечнях. Налог рассчитывают по формуле:

Кадастровая стоимость недвижимости × Ставка налога

Например, компания владеет недвижимостью с кадастровой стоимостью 10 000 000 рублей. Ставка — 2%. Тогда налог к уплате:

10 000 000 рублей × 2% = 200 000 рублей

Среднегодовая стоимость. Сначала надо рассчитать среднегодовую стоимость. Для этого складывают остаточную стоимость недвижимости по балансу на первое число каждого отчётного месяца и 1 января следующего года. Получившуюся сумму делят на 13.

Предположим, что компания провела расчёты, и среднегодовая стоимость их объекта — 20 000 000 рублей. Теперь определяем налог по формуле:

Среднегодовая стоимость недвижимости × Ставка налога

Допустим, компания рассчитывает налог по стандартной ставке — 2,2%:

20 000 000 рублей × 2,2% = 440 000 рублей

Когда платить налог и подавать декларацию в 2025 году

Налоговый период — календарный год, по итогам которого определяют налоговую базу и сумму налога. Его платят до 28 февраля следующего за отчётным года. В некоторых регионах есть авансовые платежи. Их надо вносить не позднее 28-го числа месяца, который следует за истёкшим кварталом.

Объекты с налогом по кадастровой стоимости в декларацию не включают. Если платите налог по среднегодовой стоимости, надо подавать декларацию. Согласно п. 3 ст. 386 НК РФ, налоговую декларацию сдают не позднее 25 февраля следующего за отчётным года. Даже если вы платите авансовые платежи, отчитываться по ним надо раз в год.

Декларацию необходимо подавать в налоговую инспекцию региона, где зарегистрировано имущество. Документ можно оформить и отправить как в бумажном виде, так и онлайн — инструкция, как это сделать, есть на сайте ФНС.

Если у организации есть недвижимость в разных муниципальных образованиях региона, можно выбрать одну налоговую инспекцию и подать туда декларацию по всем объектам сразу. Так написано в п. 1.1. ст. 386 НК РФ. Важное условие — для всех объектов налог должен рассчитываться по среднегодовой стоимости.

Основные даты, которые надо знать при уплате за 2025 год:

До 28 апреля 2025 года

До 28 июля 2025 года

До 28 октября 2025 года

До 25 февраля 2026 года

До 28 февраля 2026 года

Льготы по налогу на имущество организаций в 2025 году

Необходимость уплаты налога на имущество зависит от системы налогообложения. На ОСН платят за всё недвижимое имущество, а на УСН и АУСН — только за объекты, которые облагаются налогом по кадастровой стоимости. При ЕСХН компания не платит налог за недвижимость, которую использует для производства сельскохозяйственной продукции.

Некоторые организации временно или навсегда освобождены от налогов. Льготы бывают федеральными и региональными. Согласно ст. 381 НК РФ, налог на недвижимость организаций не платят:

- Протезно-ортопедические предприятия.

- Участники проекта «Сколково».

- Коллегии адвокатов, адвокатские бюро и юридические консультации.

В 2025 году появились новые льготы. От налога на имущество освобождают территориальные сетевые организации и компании, генерирующие электроэнергию из возобновляемых источников, в том числе солнечные электростанции.

Что поменяется в 2026 году

ФНС России обновила формат и правила заполнения декларации. Это утверждено Приказом ФНС от 24 августа 2022 года, который начнёт действовать с 1 января 2026 года. Крупнейшие налогоплательщики смогут указывать код любой территориальной налоговой по месту нахождения объектов в пределах субъекта РФ. Это касается недвижимости, которая облагается налогом по среднегодовой стоимости.

Главное

- Налог платят все коммерческие и некоммерческие организации за недвижимость, которая числится у них на балансе. Есть исключения, например водоёмы и земельные участки.

- Ставка зависит от налоговой базы, за которую принимается среднегодовая или кадастровая стоимость.

- Ставку устанавливают регионы, но она не может превышать максимальные значения. В 2025 году при среднегодовой стоимости — это 2,2%, при кадастровой — 2%.

- Декларировать необходимо только недвижимость, у которой налоговая база — среднегодовая стоимость.

- Подать декларацию за 2025 год надо до 25 февраля 2026 года, уплатить налог — до 28 февраля 2026 года.

- Если в регионе действуют авансовые платежи, их вносят за каждый квартал.

- Некоторые организации освобождены от налогов. Льготы бывают федеральными и региональными.

Вести налоговый учёт удобно с помощью сервисов онлайн-бухгалетрии от УБРиР. Предусмотрены разные тарифы для бизнеса любых размеров и форм собственности.

Автор: редакция «УБРиР для бизнеса»

Учёт, управление и коммуникации в интертнет-банке

- Письмо в банк

- Онлайн Чат

- Заказать Звонок