От выбранного города зависят предложения банка.

Как считать НДФЛ

по-новому

В 2025 году Минфин в рамках налоговой реформы вновь дополнил правила по уплате налога на доходы физических лиц (НДФЛ). Но уже есть планы по изменению НДФЛ с 2026 года. К примеру, налоговый кешбэк для семей с двумя детьми, освобождённая от НФДЛ матпомощь работодателей до 1 млн рублей на ребёнка или отмена декларации 3-НДФЛ для доходов от аренды недвижимости. В статье разобрались с уже действующими нововведениями и обратили внимание на будущие.

Содержание:

Налоговые вычеты НДФЛ с 2025 года

Примеры расчёта НДФЛ по новым правилам

Что изменилось в порядке расчёта и сроках уплаты подоходного налога

Как изменилась форма отчёта НДФЛ

Как происходит перечисление НДФЛ с 2025 года

Какие изменения НДФЛ ожидаются в 2026 году

Коротко об изменениях НДФЛ в 2025 году

Как изменились ставки НДФЛ

Налоговая реформа изменила НК РФ и ввела прогрессивную шкалу НДФЛ. Нововведения действуют с января 2025 года и регулируются федеральным законом №176-ФЗ от 12.07.2024.

Обо всех изменениях рассказали в статье «Налоговая реформа 2025 года в России: что изменится для бизнеса».

Прогрессивная пятиступенчатая шкала НДФЛ вместо плоской

Вместо привычной плоской шкалы подоходного налога 13–15% ввели прогрессивную, по которой ставка НДФЛ зависит от размера годового дохода налогоплательщика. В пункте 1 статьи 224 НК РФ указаны пять вариантов ставок: 13, 15, 18, 20 и 22%.

Подробно расшифровали в таблице:

| Доход за год | Ставка НДФЛ | Средний размер доходов в месяц |

| До 2,4 млн рублей | 13% | До 200 тыс. рублей |

| До 5 млн рублей | 15% | 200–416,7 тыс. рублей |

| До 20 млн рублей | 18% | 416,7 тыс. - 1,67 млн рублей |

| До 50 млн рублей | 20% | 1,67–4,17 млн рублей |

| От 50 млн рублей | 22% | От 4,17 млн рублей |

Важно учесть, что повышенную ставку НДФЛ применяют к той части дохода, которая превышает лимит. Предварительно из налоговой базы нужно вычесть сумму налогового вычета — например, детских вычетов на детей.

Какие доходы облагаются по новой шкале

В налоговую базу для расчёта по прогрессивной шкале НДФЛ включаются следующие доходы налоговых резидентов:

- заработная плата работников;

- вознаграждения по гражданско-правовым договорам (ГПХ);

- выручка индивидуальных предпринимателей, которые используют ОСНО;

- выигрыши в лотереях и от участия в азартных играх;

- прибыль контролируемой иностранной компании (КИК);

- доходы от цифровых валют, в том числе от майнинга;

- другие доходы согласно статье 210 НК РФ в редакции от 12.07.2024, к примеру доходы участников инвестиционного товарищества;

- доходы нерезидентов, таких как релоканты, которые продолжают удалённо работать в российских организациях, иностранных работников по патенту и зарубежных высококвалифицированных кадров.

Для каких доходов продолжают действовать ставки 13–15%

Двухступенчатую шкалу НДФЛ продолжают использовать для пассивных доходов и для двух новых льготных категорий физлиц.

Пассивные доходы. В этом случае используется ставка 13% для доходов до 2,4 млн рублей, а ставка 15% — для всех остальных.

Полный список перечислен в пункте 6 статьи 210 НК РФ. Вот лишь часть из них:

- проценты по вкладам в банках;

- доходы от операций с ценными бумагами;

- дивиденды;

- получение имущества в дар;

- выплаты по страховым случаям.

Льготы по НДФЛ. Две категории налогоплательщиков признаны льготными: участники СВО, работники Крайнего Севера. Они используют правила расчёта 2024 года, но с другими лимитами дохода.

| Плательщик | Вид дохода | Ставки и размер годового дохода |

| Участники СВО — ветераны, добровольцы, мобилизованные | Выплаты, которые получены от участия в СВО | 13% для дохода до 5 млн рублей |

| Работающие на Крайнем Севере и в приравненных к нему районах | Надбавки и повышающие коэффициенты за работу в сложном регионе | 15% для дохода свыше 5 млн рублей |

Налоговые вычеты НДФЛ с 2025 года

Перед расчётом подоходного налога из доходов убирают сумму стандартных налоговых вычетов. Они регулируются статьёй 218 НК РФ. Виды и размер их также изменились в 2025 году. Скажем пару слов об основных.

Вычеты на детей

Самый используемый вид вычета, который используется родителями, опекунами, попечителями ежемесячно до достижения лимита по зарплате. Изменения коснулись его частично.

Собрали сравнения в таблице:

| Категория | До 2025 года, руб. | С 2025 года, руб. |

| Вычет на первого ребёнка | 1400 | 1400 |

| Вычет на ребёнка-инвалида | 12 000 | 12 000 |

| Вычет на второго ребёнка | 1400 | 2800 |

| Вычет на третьего и последующих детей | 3000 | 6000 |

| Предельный лимит зарплаты | 350 000 | 450 000 |

С 2025 года не нужно писать заявление на предоставление вычета, работодатель автоматически его учитывает при расчёте зарплаты. Однако работник обязан своевременно уведомить организацию обо всех изменениях, которые связаны с получением вычета на детей. Например, о рождении или усыновлении ребёнка, об учёбе детей в вузе на очной форме обучения, о получении инвалидности и прочих.

Налоговый вычет в двойном размере предоставляется единственному родителю, попечителю, опекуну до того момента, как он заключит новый брак. Также один из родителей может получать двойной вычет, если супруга или супруг по заявлению откажутся от этого права у своего работодателя.

С 2026 года планируют увеличить вычеты на детей вдвое, однако законодательно правило пока не утверждено.

Вычеты за получение знака отличия ГТО

Для работников, которые прошли диспансеризацию и получили знак отличия за сдачу нормативов ГТО. Размер вычета — 18 000 рублей единовременно. Применить его можно в любом месяце налогового периода, но не раньше, чем соблюдены два условия: диспансеризация и знак ГТО.

Примеры расчёта НДФЛ по новым правилам

Разберём на примерах, как теперь рассчитывается подоходный налог для разных уровней дохода.

Пример 1.

Средний доход работника в месяц — 300 тыс. рублей

Годовой доход — 3,6 млн рублей

Вычет на первого ребёнка — 1400 рублей

Вычет на второго ребёнка — 2800 рублей

Предварительно из налоговой базы вычтем налоговые вычеты, помня, что лимит по ним — до 450 тыс. рублей. Получается, что вычеты на ребёнка будут только за первый месяц = 4200 рублей.

НДФЛ с дохода до 2,4 млн рассчитаем по ставке 13%, а 1,2 млн превышения — по ставке 15%.

НДФЛ за год = 312 тыс. + (3,6 млн − 2,4 млн − 4,2 тыс.) × 15% = 491 370 рублей

Пример 2.

Средний доход работника за месяц — 500 тыс. рублей

Годовой доход — 6 млн рублей

Вычет на ребёнка-инвалида — 12 тыс. рублей

Вычет на первого ребёнка — 1400 рублей

Вычет за знак ГТО — 18 тыс. рублей

НДФЛ с дохода до 2,4 млн рассчитаем по ставке 13%, до 5 млн рублей — по ставке 15%, а превышение — по ставке 18%.

Вычет на ребёнка будет учитываться только в первом месяце, вычет за ГТО — также единожды.

НДФЛ за год = 702 тыс. + (6 млн − 13,4 тыс. − 18 тыс. − 5 млн) × 18% = 876 348 рублей

Для быстрого расчёта можно воспользоваться калькулятором НДФЛ.

Пример 3.

ИП на ОСНО за год заработал 21 млн рублей.

В этом случае используется прогрессивная шкала НДФЛ от 13 до 20%. Рассчитаем налог, который он должен уплатить за год.

НДФЛ = 3,402 млн + (21 млн − 20 млн) × 20% = 3,602 млн рублей

Что изменилось в порядке удержания и сроках уплаты подоходного налога

Налоговая реформа не оставила без изменения сроки расчёта и порядок уплаты НДФЛ в бюджет. Также изменились правила подачи уведомления на Единый налоговый платёж (ЕНП). Разберём каждый пункт.

Новые коды КБК по НДФЛ

С 2025 года ФНС ввела новые коды КБК по НФДЛ. Их нужно указывать в уведомлениях об исчисленном подоходном налоге, в квартальной и годовой отчётности. Также продолжают действовать КБК для ставок 13 и 15%:

- 182 1 01 02010 01 1000 110— для доходов, которые облагаются налогом по ставке 13%.

- 182 1 01 02080 01 1000 110— для доходов, которые облагаются налогом по ставке 15%.

- 182 101 02150 01 1000 110— для доходов, которые облагаются налогом по ставке 18%.

- 182 101 02160 01 1000 110— для доходов, которые облагаются налогом по ставке 10%.

- 182 101 02170 01 1000 110 — для доходов, которые облагаются налогом по ставке 22%.

Сроки удержания НДФЛ

До 2023 года датой получения дохода считался последний день месяца, за который перечислили зарплату.

Например, работнику платят зарплату за первую половину месяца (раньше он назывался авансом) 20 июня, а вторую часть зарплаты — 5 июля. Для июня датой получения дохода было 30 июня, то есть последний день месяца. Из-за этого НДФЛ не удерживали с аванса, а весь вычитали из второй части зарплаты.

После того как Федеральный закон №263-ФЗ от 14.07.2022 вступил в силу, датой получения дохода считается день, когда работнику перевели деньги на счёт. Поэтому налог удерживают и с зарплаты, и с аванса.

Расчётный период

Раньше НДФЛ рассчитывали за календарный месяц. С 2025 года — за выплаты, которые произвели работнику с 1-го по 22-е число месяца и с 23-го по последнее число месяца.

Например, сотрудник получил 20 мая аванс, а 25 мая ему перечислили выплату за отпуск. Аванс в таком случае относится к расчётному периоду с 1 по 22 мая, отпускные — к периоду с 25 по 31 мая.

В конце декабря есть особый дополнительный период — 23–31 декабря. Это значит, что, если сотрудник получает оплату в эти дни, они и будут расчётным периодом.

Сроки выплаты НДФЛ

До 2023 года работодатель перечислял налоги в разные сроки. НДФЛ с зарплаты передавали не позднее следующего дня после её выплаты. Платёж с отпускных или больничных переводили в последний день месяца, в котором были начисления.

С 2023 года НДФЛ нужно было перечислять не позднее 28-го числа, налог за конец декабря — в последний рабочий день года.

В 2025 году согласно пункту 6 статьи 226 НК РФ добавлен ещё один срок уплаты НДФЛ для налоговых агентов.

Подробности в таблице:

| Период удержания НДФЛ | Срок перечисления НДФЛ |

| С 1-го по 22-е число текущего месяца | Не позднее 28-го числа текущего месяца |

| С 23-го числа по последнее число текущего месяца | Не позднее 5-го числа следующего месяца |

| С 23 по 31 декабря | Не позднее последнего рабочего дня текущего года |

Если дата уплаты налога выпадает на выходной или праздничный день, то срок переносится на следующий рабочий день согласно пункту 7 статьи 6.1 НК РФ. Это правило ещё действует в 2025 году, однако с 2026 года ожидается изменение. Перенос срока будет на рабочий день перед датой.

Уведомление по НДФЛ

Раньше работодатель просто перечислял платежи в ФНС. С 2023 года все налоги и взносы перечисляют на ЕНС, который регулируется статьёй 11.3 НК РФ.

Работодатели — налоговые агенты по НДФЛ отчитываются в ФНС каждый квартал, а перечисляют НДФЛ за сотрудников дважды в месяц. Чтобы налоговая понимала, какую сумму должна забрать из ЕНП и зачислить на верный КБК, организации и ИП обязаны отправлять уведомления по удержанному НДФЛ.

Если дата попадает на выходной или праздник, то согласно пункту 7 статьи 6.1 НК РФ срок подачи переносится вперёд — на предыдущий рабочий день.

| Период удержания НДФЛ | Срок подачи уведомления по НДФЛ |

| С 1-го по 22-е число текущего месяца | Не позднее 25-го числа текущего месяца |

| С 23-го числа по последнее число текущего месяца | Не позднее 3-го числа следующего месяца |

| С 23 по 31 декабря | Не позднее последнего рабочего дня текущего года |

Если в каком-то периоде не было выплаты по НДФЛ, то и уведомление подавать не нужно.

Уведомление по НДФЛ нельзя сдавать раньше, чем начинается период, за который его подают. Например, уведомление за период с 1 по 22 июня 2025 года с кодом 31/03 нельзя подать раньше 1 июня 2025 года.

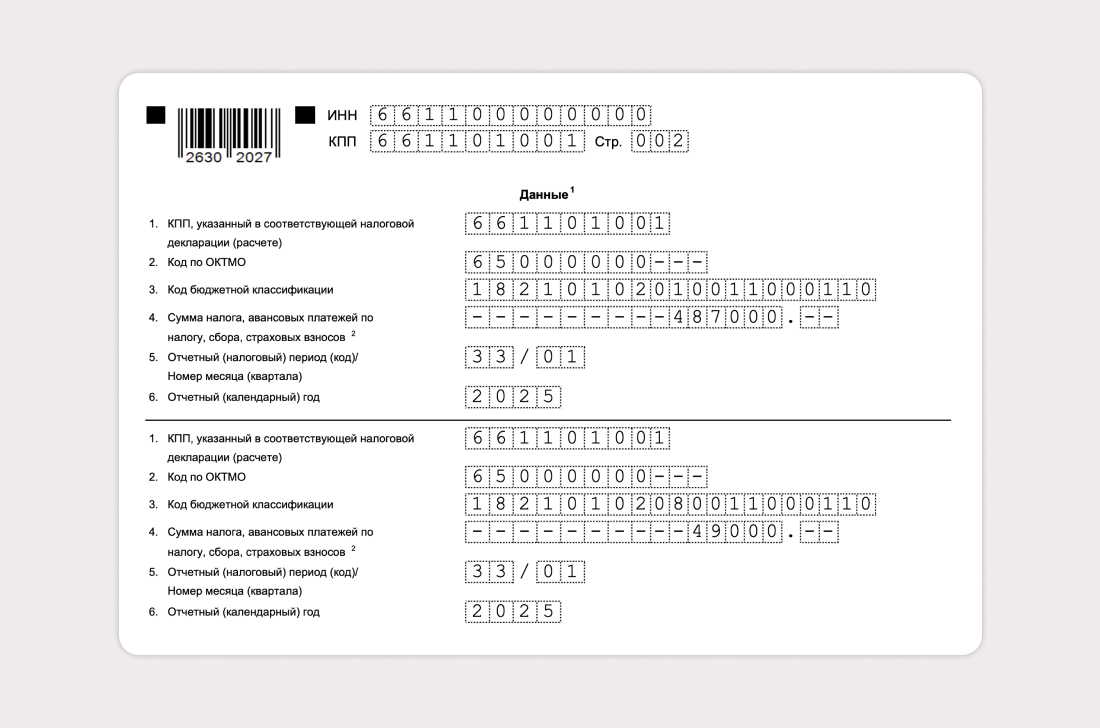

Пример заполнения второй страницы уведомления по НДФЛ за период 01.07–22.07.2025, где сначала указана сумма налога по ставке 13%, ниже заполнены данные по ставке 15%

Перечисление платежа из средств налогового агента

С 2023 года работодатель может уплатить налог из своих денег: для этого нужно зачислить их на ЕНС. Раньше, если НДФЛ не удержали с работника, компании нельзя было перевести собственные средства — за нарушение пришлось бы платить штраф.

Важно: изменения не касаются иностранцев, которые работают по найму. Для них свой порядок уплаты, его можно найти в статье 227.1 Налогового кодекса РФ.

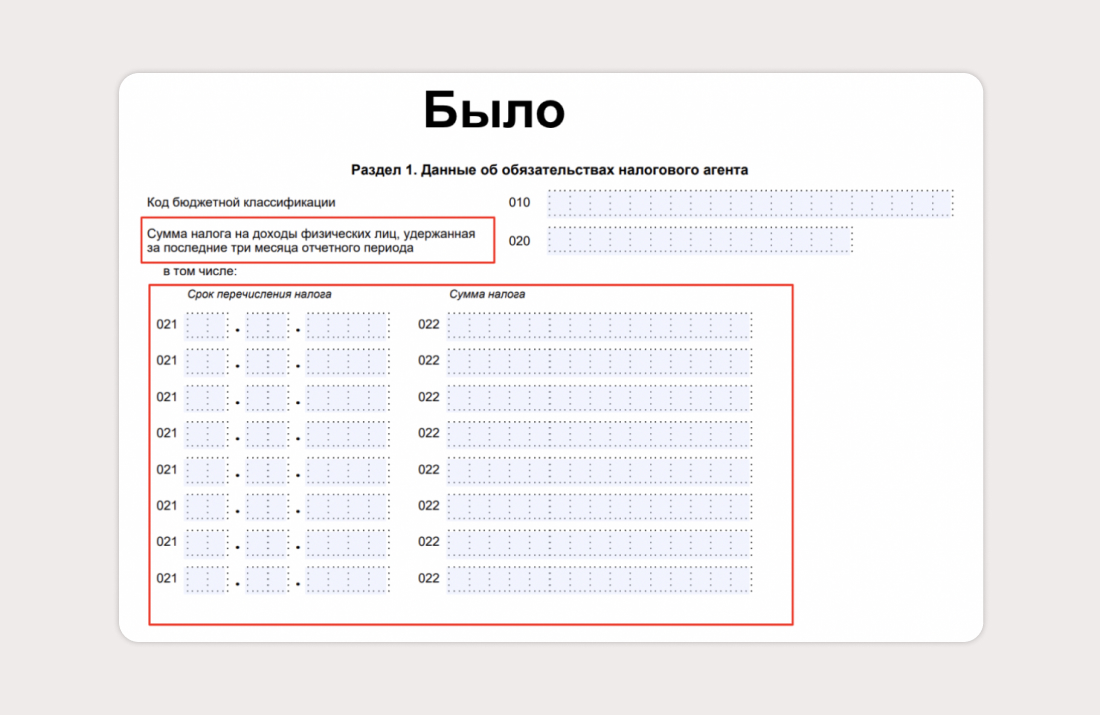

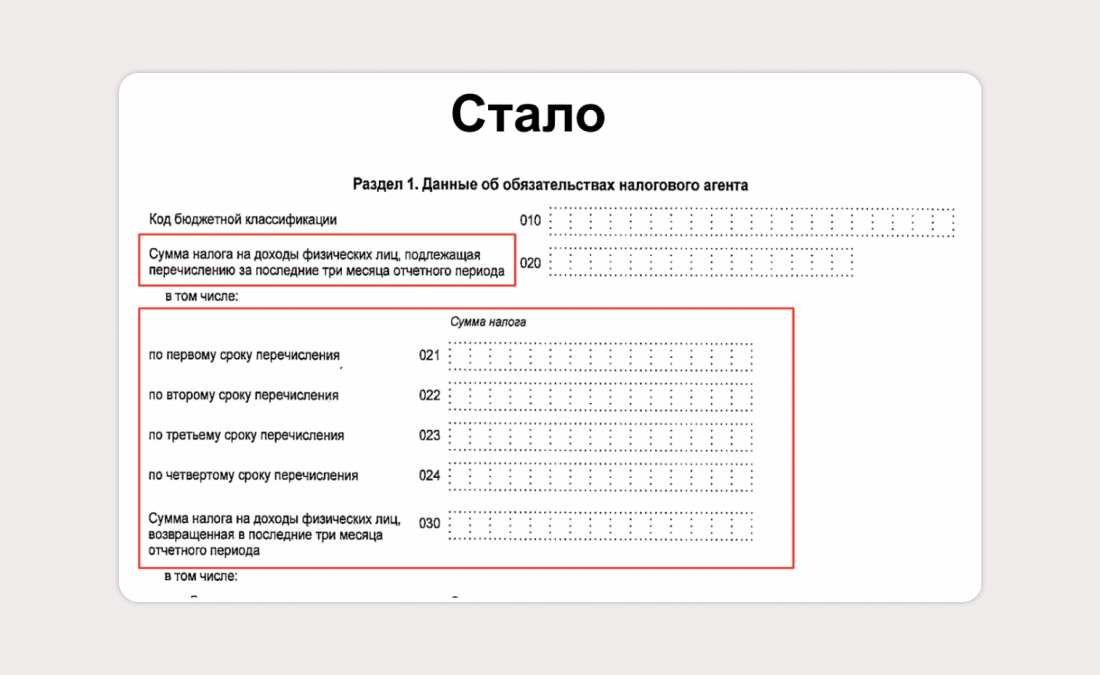

Как изменилась форма отчёта

С 2023 года обновили первый раздел отчёта 6-НДФЛ. Раньше в поле 020 указывали налог, который удержали по всем сотрудникам за квартал. Сейчас в строке нужно прописать НДФЛ, который перечислят в бюджет.

Также добавились новые поля: 021–024. Если речь идёт о квартале, то в эти строки нужно занести суммы, которые рассчитали и удержали за каждый из трёх сроков периода. Когда заполняете годовой отчёт, то в строке 024 укажите налог, который нужно заплатить в последний рабочий день за 23–31 декабря.

Эту форму использовали в 2022 году: в полях 021 указывали дату перечисления налога, а в 022 — сумму

Сейчас форма выглядит иначе: сроки указывать не нужно, заполняют только суммы

Федеральная налоговая служба также изменила форму 3-НДФЛ:

- Во второй раздел отчёта добавили поле 170: в нём нужно указывать сумму вычетов, которую вернули в упрощённом порядке.

- Во втором приложении появилось новое основание для освобождения от налога для строки 090: изменение связано с п. 60.2 ст. 217 Налогового кодекса РФ.

- В четвёртом приложении убрали строку 100: теперь доходы и подарки, которые получили ветераны, труженики тыла, инвалиды Великой Отечественной войны, полностью освобождены от налогов независимо от суммы выплат.

- В пятом приложении добавили строку 171: «Сумма, уплаченная за физкультурно-оздоровительные услуги». Теперь на них тоже можно оформить вычет.

Как происходит перечисление НДФЛ с 2025 года

С 2023 года перечислять деньги в ФНС можно было двумя способами:

- подать уведомление и после этого отправить платёжку ЕНП;

- отправить обычную платёжку с КБК НДФЛ.

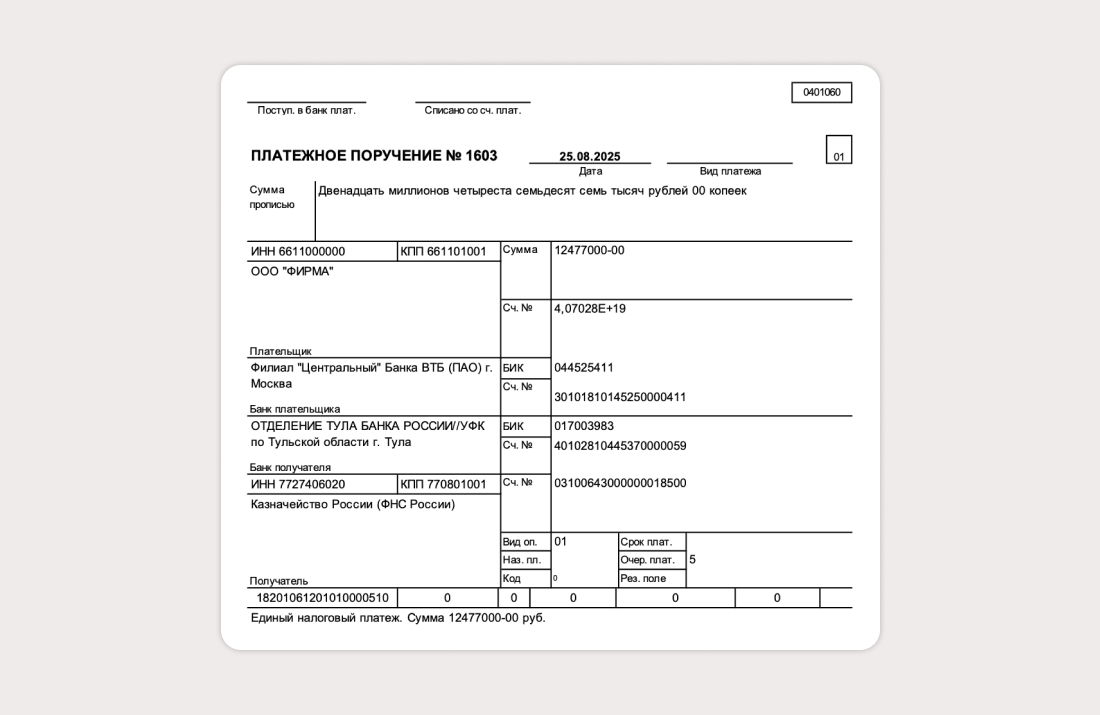

Переходный период отменили и платёжки вместе с ним. В 2025 году работодатели — налоговые агенты только подают уведомление по НДФЛ и перечисляют НДФЛ вместе с иными платежами на Единый налоговый счёт (ЕНС).

КБК единого налогового платежа указывают 182 010 612 010 100 00510.

Действующие реквизиты ФНС для перечисления указаны в письме от 15.05.2023 №ЕД-26-8/8@/07-04-05/05-12658.

Пример заполнения платёжного поручения по ЕНП

Какие изменения НДФЛ ожидаются в 2026 году

В рамках налоговой реформы в 2026 году правительство готовит несколько изменений, в том числе и по подоходному налогу. Расскажем о самых основных.

Налоговый кешбэк семьям с детьми

Правительство подготовило Федеральный закон от 13.07.2024 №179-ФЗ, который с 2026 года будет регулировать новый вид возмещения уплаченного НДФЛ. У семей с двумя и более детьми появится возможность вернуть через Социальный фонд России (СФР) 7% уплаченного налога. Воспользоваться кешбэком смогут родители, опекуны или усыновители, если доход на каждого члена семьи не более 1,5 МРОТ в регионе проживания. При расчёте доходов семьи будут учитывать имущество. Подробный перечень сейчас в разработке.

Размер выплаты посчитают как разницу между НДФЛ по ставке 13%, который уплатили, и доходом по ставке 6%.

Например, если у работника двое детей, годовой доход равен 450 тыс. рублей. Удержанный НДФЛ 13% — 58 500 рублей.

Выплата, которую получит налогоплательщик = 58 500 − 450 000 × 6% = 58 500 − 27 000 = 31 500 рублей

Подать заявление на налоговый кешбэк можно будет с 1 июля по 1 октября через Госуслуги, МФЦ или при личном обращении в СФР.

Необлагаемая НДФЛ матпомощь до 1 млн рублей на ребёнка

Федеральный закон от 23.07.2025 г. №227-ФЗ изменяет статью 217 НК РФ с 1 января 2026 года, в том числе значительно увеличат сумму материальной помощи, которую может оказать работодатель при рождении или усыновлении ребёнка в течение первого года жизни или опеки. Речь идёт о сумме, которая освобождена от НДФЛ. В 2025 году она не превышает 50 тыс. рублей, а с 2026 года составит до 1 млн рублей на каждого из детей.

Переход на бездекларационную систему

ФНС планирует переход с 1 января 2026 года на упрощённую систему без подачи декларации формы 3-НДФЛ. Речь идёт об удержанном подоходном налоге с доходов от аренды недвижимости, продажи имущества, дорогих подарков и процентов по зарубежным вкладам.

Льготы по НДФЛ для семей с двумя и более детьми при продаже недвижимости

Изменят льготы для семей, которые продают недвижимость. НДФЛ не будут удерживать с доходов при такой продаже:

- без ограничения по возрасту, если ребёнок или дети признаны недееспособными;

- учитывать будут и детей, которые родились после заключения сделки и до 30 апреля следующего года;

- при проверке иной недвижимости будут смотреть не только на площадь, но и на кадастровую стоимость.

Уточнённые обязанности букмекеров как налоговых агентов

Законопроект №1026190-8 обяжет с 2026 года букмекеров и владельцев тотализаторов как налоговых агентов удерживать НДФЛ со всей суммы выигрыша. В 2025 году подоходный налог платят с выигрышей свыше 15 тыс. рублей.

4 поправки для иноагентов

- Для иноагентов не будет действовать минимальный срок владения, если продают движимое или недвижимое имущество или долю в ООО.

- Будут платить НДФЛ с наследуемого имущества, подарков, в том числе от близких родственников.

- Ставка НДФЛ 30% для любых доходов, статусы налогового резидентства на неё не влияют.

- Запрет на использование инвестиционного вычета по индивидуальному инвестиционному счёту (ИИС) и сбережениям длительного срока.

Единый критерий при продаже доли в ООО или акций АО

С 2026 года уточнят налоговую льготу при владении долями в уставном капитале ООО или акциями АО больше пяти лет. При продаже таких активов не будут удерживать НДФЛ. Речь идёт о российских компаниях.

Коротко об изменениях НДФЛ в 2025 году:

- Прогрессивные пять ставок НДФЛ заменили предыдущую плоскую шкалу. Теперь в зависимости от годового дохода используются ставки 13, 15, 18, 20 и 22%. Каждая следующая ставка считается с превышения.

- Стандартные налоговые вычеты изменились: увеличены вычеты за детей, появился новый — за ГТО.

- Две льготные категории работников, для которых действуют ставки 13% для дохода до 5 млн рублей и 15% — свыше.

- Новые расчётные периоды — с 1-го по 22-е число месяца и с 23-го по последний день месяца. Дополнительно в декабре с 23-го по 31-е число.

- Подаём уведомления по НДФЛ — до 25-го числа за период с 1-го по 22-е число текущего месяца, до 3-го числа за период с 23-го числа по конец предыдущего месяца. И отдельно в декабре до 31-го числа.

- Платежи отправляем на ЕНС — до 28-го числа за период с 1-го по 22-е число текущего месяца, до 5-го числа за период с 23-го числа по конец предыдущего месяца. И отдельно в декабре до 31-го числа.

- Ряд изменений в уплате НДФЛ вступит в силу уже с 1 января 2026 года.

Автор: редакция «УБРиР для бизнеса»

- Письмо в банк

- Онлайн Чат

- Заказать Звонок